山姆先生是在中国境内的外商投资企业长期工作取得工资、薪金的外籍人员,2020年1月取得来自中国境内的收入情况如下。

(1)取得的工资收入为 20000 元。

(2)出版图书一部,出版社支付的稿酬为80000元。

(3)一次性取得讲学的收入为 12000元。

(4)参加某大型商场开业抽奖活动,中奖所得为5000元。

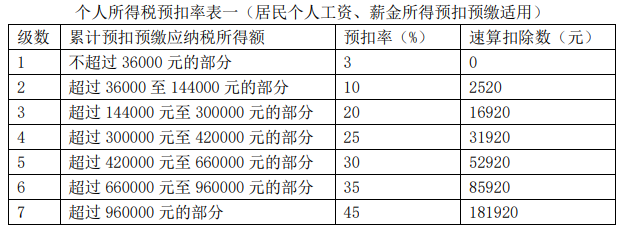

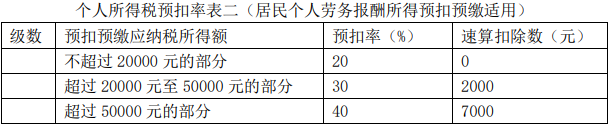

附:个人所得税预扣率表一( 居民个人工资、薪金所得预扣预缴适用),个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)。

关于个人所得税的说法,不正确的是()。

工资、薪金所得,适用超额累进税率

个体工商户生产、经营所得,适用超额累进税率

稿酬所得,适用比例预扣率

特许权使用费所得,适用超额累进预扣率

本题考查个人所得税税率。

D选项错误,特许权使用费所得,适用20%比例预扣率。

故此题正确答案为D。

山姆先生工资收入应预缴个人所得税()元。

450

3120

3995

3495

本题考查工资薪金所得预扣预缴。

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

专项扣除,即“三险一金”。累计减除费用,按照5 000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

山姆先生的工资收入应预缴个人所得税=(20000-5000)×3%=450(元)。

故选项A正确。

山姆先生取得的稿酬收入应缴纳个人所得税()元。

12800

8960

12600

14400

本题考查稿酬所得。

稿酬所得的收入额减按70%计算;每次收入4000元以上的减除费用按收入的20%计算。

山姆先生取得的稿酬收入应缴纳个人所得税=80000×(1-20%)×70%×20%=8960(元)。

故选项B正确。

山姆先生取得的讲学收入应缴纳个人所得税()元。

4000

3960

2400

1920

本题考查劳务报酬所得。

劳务报酬所得每次收入4000元以上的,减除费用按收入的20%计算。

山姆先生取得的讲学收入应缴纳个人所得税税额=12000×(1-20%)×20%=1920(元)。

故选项 D 正确。

山姆先生取得的中奖所得应缴纳个人所得税()元。

800

200

1000

400

本题考查偶然所得。

中奖所得为偶然所得,适用比例税率,税率为 20%。

山姆先生取得的中奖所得应缴纳个人所得税=5000×20%=1000(元)。

故选项C正确。

关于个人所得税申报的说法,不正确的有()。

山姆先生的稿酬收入的个人所得税由出版社代扣代缴

如果山姆先生的畅销书籍加印,所取得的加印收人应单独计税

山姆先生所在单位应当按照国家规定办理个人所得税全额扣缴申报

山姆先生不是个人所得税自行申报纳税的纳税义务人

本题考查个人所得税的征收管理。

书籍加印应与之前的收入合并纳税。根据《中华人民共和国个人所得税法》和相关政策规定.纳税人有取得综合所得需要办理汇算清缴等情形的.应当依法办理纳税申报。

题中山姆先生取得工资、薪金所得,稿酬所得,劳务报酬所得,因此其是个人所得税自行申报纳税的纳税义务人。

故选项 B、D符合题意。