工业企业,2019年取得主营业务收入5600万元,营业外收入48万元,投资收益90万元;发生主营业务成本3200万元,营业外支出180万元;税金及附加458万元,管理费用400万元,销售费用1000万元,财务费用150万元。

(1)广告费支出850万元,业务招待费支出50万元。

(2)向个人借款利息支出100万元,利率超过同期同类银行贷款利率1倍。

(3)工资薪金总额800万元,工会经费16万元,职工福利费122万元,职工教育经费71万元。

(4)资产减值准备金支出100万元,未经过核定。

(5)投资收益中,国债利息收入50万元,投资于上市公司取得股息40万元,该股票持有5个月时卖出。

(6)通过教育部门捐赠80万元,用于小学图书馆建设;非广告性质赞助支出20万元。

其他资料:2015、2016、2017、2018年待弥补亏损分别是140万元、240万元、0万元、100万元。

要求:根据上述资料及所得税法律制度的规定回答下列问题:

计算广告费应调整的应纳税所得额( )万元。

0

10

100

96

本题考查税前扣除的主要项目。

广告费和业务宣传费(不超过当年销售或营业收入15%的部分准予扣除,超过部分准予在以后纳税年度结转扣除)

项目 | 实际发生额 | 限额 | 可以扣除金额 | 超支额 |

广告费 | 850 | 5600×15%=840 | 840 | 850-840=10 |

故此题正确答案为B。

计算借款利息应调整的应纳税所得额( )万元。

0

120

100

50

本题考查企业所得税税前扣除的主要项目。

借款利息应调增应纳税所得额=100×50%=50(万元)。

根据规定,向个人的借款利息支出,在不超过按照金融企业同期同类贷款利率计算的数额的部分,准予扣除。

故此题正确答案为D。

计算资产减值准备金应调整的应纳税所得额( )万元。

0

+ 100

-100

+50

本题考查企业所得税税前扣除的主要项目。

资产减值准备金应调增应纳税所得额为100万元。

根据规定,未经核定的准备金支出,在计算应纳税所得额时不得在税前扣除。

故此题正确答案为B。

计算投资收益应调整的应纳税所得额( )万元。

0

90

40

50

本题考查企业所税税前扣除的主要项目。

投资收益应调减的应纳税所得额为50万元。

根据规定,国债利息收入,属于免税收入,应调减50万元;投资于上市公司取得的股息、红利等投资收益,持有股票期限小于12个月的,不属于免税收入,不需要调整应纳税所得额。

故此题正确答案为D。

计算该企业2019年应纳企业所得税( )万元。

38

20

19.25

75

本题考查企业所得税税前扣除的主要项目。

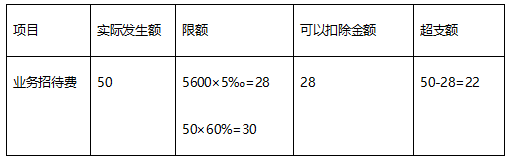

(1)业务招待费应调整的应纳税所得额。

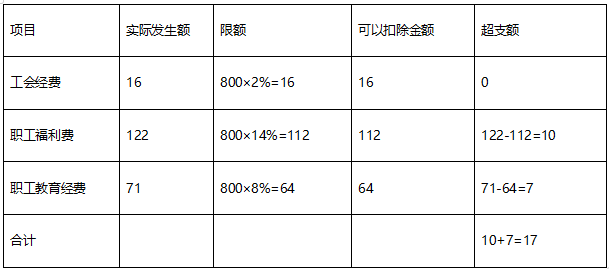

已知:(3)工资薪金总额800万元,工会经费16万元,职工福利费122万元,职工教育经费71万元。

(2)工会经费、职工福利费、职工教育经费应调整的应纳税所得额。

已知:(6)通过教育部门捐赠80万元,用于小学图书馆建设;非广告性质赞助支出20万元。

(3)捐赠限额=350×12%=42(万元),实际发生的捐赠支出80万元,应调增的应纳税所得额=80-42=38(万元)。

(4)非广告性质赞助支出20万元,不得在税前扣除,应调增应纳税所得额20万元。

(5)企业2019年利润总额

=主营业务收入5600+营业外收入48+投资收益90-主营业务成本3200-营业外支出180-税金及附加458-管理费用400-销售费用1000-财务费用150=350(万元)。

(6)弥补亏损前的应纳税所得额

=350+22+50+10+100+17-50+38+20=557(万元)。

其他资料:2015、2016、2017、2018年待弥补亏损分别是140万元、240万元、0万元、100万元。

(7)弥补亏损后的应纳税所得额=557-140-240-100=77(万元)。

(8)该企业2019年应纳企业所得税=77×25%=19.25(万元)。

故此题正确答案为C。