预约成功

第二节 客户分析

收集客户信息:

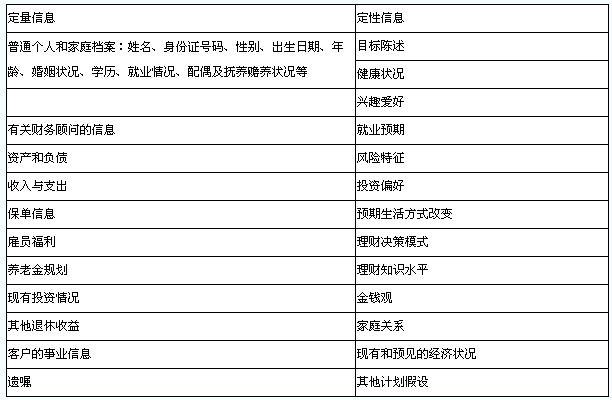

1.客户信息分类

(1)客户信息可以分为定量信息和定性信息。

(2)客户信息还可以分为财务信息和非财务信息。

①财务信息:客户当前的收支状况、财务安排及未来发展趋势。是财务规划的基础。

②非财务信息:客户的社会地位、年龄、投资偏好及风险承受能力。有助于充分了解客户,影响财务规划的制定。

2.客户信息收集方法

(1)初级信息的收集方法。

①初级信息是指客户个人和财务资料。通过与客户沟通获得。

②调查方法:交谈和调查问卷相结合。

(2)次级信息收集方法

①次级信息就是由政府部门或金融机构公布的宏观经济信息。

②调查方法:平时的收集和积累并建立数据库供随时调用。

环球网校友情提示:如果您在此过程中遇到任何疑问,请登录环球网校银行从资格频道或论坛,随时与广大考生朋友们一起交流!

客户财务分析:

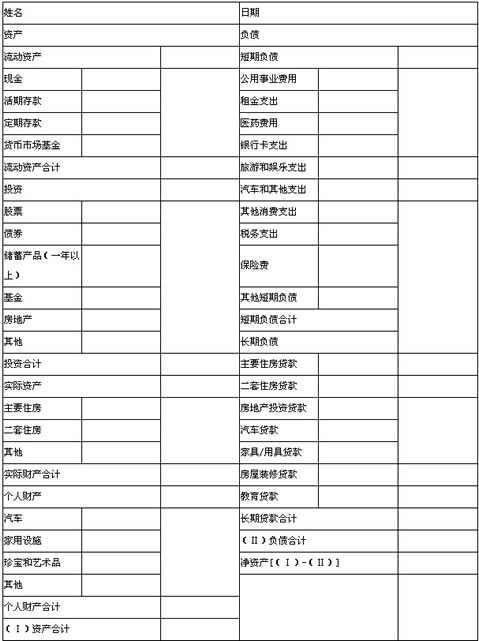

客户财务分析的对象是两类个人财务报表:资产负债表和现金流量表。

1.个人资产负债表基本格式(应据实际情况设定项目),资产包括:流动资产、投资、固定财产、个人财产;负债包括短期、长期。

(1)要点:在解读个人资产负债表时,个人理财师需要掌握的一个基本关系式就是会计恒等式:净资产=资产-负债

(2)作用:显示了客户全部资产状况,特别是资产负债结构。防止出现负债过高而导致的理财危机。

环球网校友情提示:如果您在此过程中遇到任何疑问,请登录环球网校银行从资格频道或论坛,随时与广大考生朋友们一起交流!

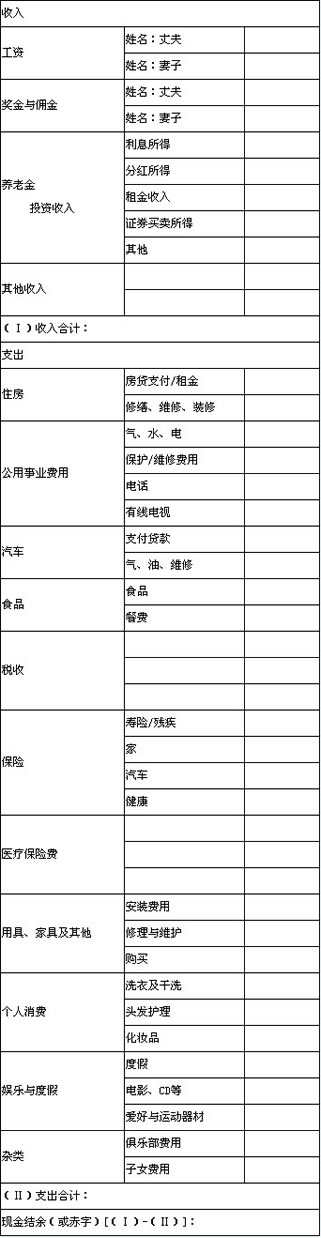

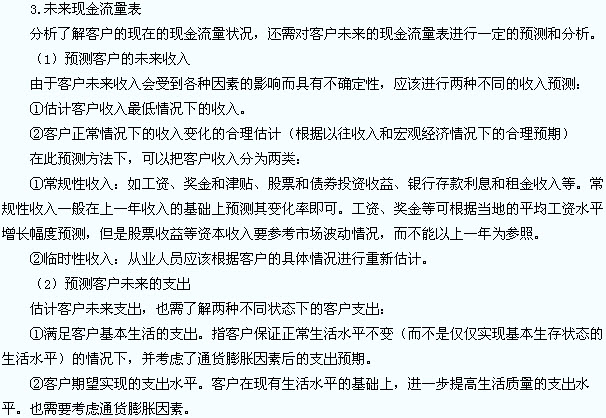

2.现金流量表:个人的现金收入和支出情况。除了实际现金流入和流出的交易、还应列入额外收入包括红利和利息收入、人寿保险现金价值的累积以及股权投资的资本利得等。

(1)要点:在解读个人现金流量表时,个人理财师需要掌握的另一个基本关系式就是会计恒等式: 盈余/赤字=收入-支出

(2)作用:通过现金流量表的分析,衡量客户使用收入的合理性:

①有助于发现个人消费方式上的潜在问题;

②有助于找到解决问题的方法;

③有助于更有效的利用财务资源。

环球网校友情提示:如果您在此过程中遇到任何疑问,请登录环球网校银行从资格频道或论坛,随时与广大考生朋友们一起交流!

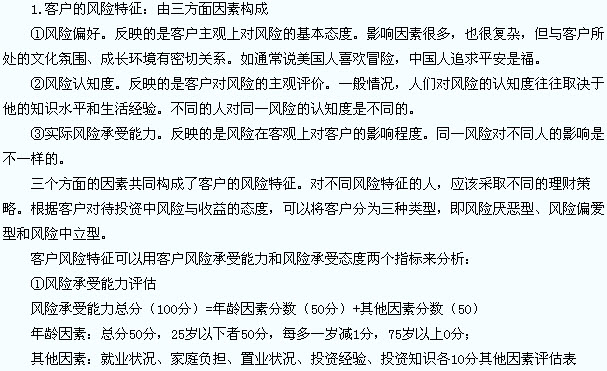

客户风险特征和理财特性分析:

②风险承受态度评估(表略)

风险承受态度=对本金损失的容忍度+其他心理因素

对本金损失的容忍度,可承受亏损的百分比,总分50分,不能容忍任何损失0分、每增加1个百分点加2分,可容忍25%以上损失者得满分50分;

其他心理因素,总分50分

环球网校友情提示:如果您在此过程中遇到任何疑问,请登录环球网校银行从资格频道或论坛,随时与广大考生朋友们一起交流!

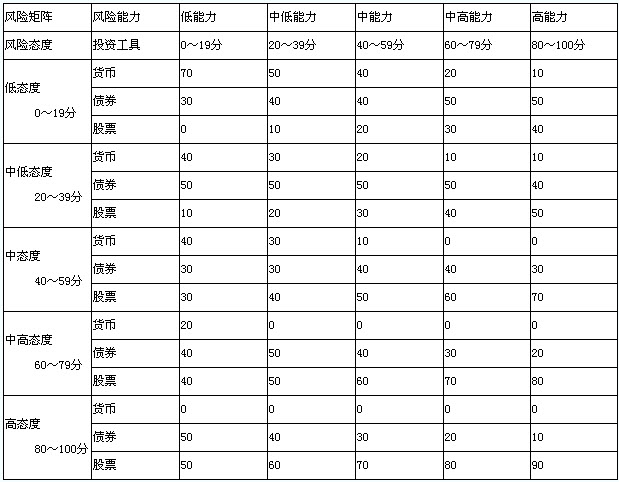

③客户风险特征矩阵

综合两个方面的因素,可以得出客户风险特征矩阵。从而为其选择合适的投资组合建议。

注意:在为客户进行投资组合设计时,除了考虑客户风险特征外,还要考虑其他因素,如宏观经济情况、利率趋势、客户投资目标等等。

2.其他理财特征

除了风险特征以外,还有许多其他理财特征会对客户的理财方式和产品选择产生影响:

(1)投资渠道偏好。

通常客户由于个人的知识、经验、工作或社会关系等原因而对某类投资渠道有特别的喜好或厌恶。

(2)知识结构。

(3)生活方式(生活、工作习惯)。如工作繁忙的职业经理人虽然各方面条件适合,但很难有时间去盯盘炒股。

(4)个人性格。比如客户不喜欢别人越俎代庖。

客户理财需求和目标分析:

1.客户理财需求和目标

(1)短期目标(休假、购新车、存款等)

(2)中期目标(子女教育储蓄、按揭购房等)

(3)长期目标(退休安排、遗产安排)

但须结合客户财务状况和具体目标进行细分或补充。

2.客户的其他理财要求

(1)收入保护(预防失去工作能力而造成生活困难等)

(2)资产保护(财产保险等)

(3)客户死亡情况下的债务减免

(4)投资目标与风险预测之间的矛盾

注:对于不切实际的要求必须与客户加强沟通,客户对产品的风险认识增加,确定合理目标。