居民个人小志及配偶名下均无房,在广州工作并租房居住,小志2019年1月开始利用业余时间攻读法学硕士。2019年小志取得收入和部分支出如下:

(1)每月从单位领取扣除依照法定标准缴纳的社保费用和住房公积金后的工资8000元,截至11月底累计已预扣预缴个人所得税款363元;

(2)取得全年一次性奖金48 000元,选择单独计税,不并入当年的综合所得;

(3)利用业余时间从事摄影,发表摄影作品,取得稿酬2000元;

(4)每月支付房租3000元。

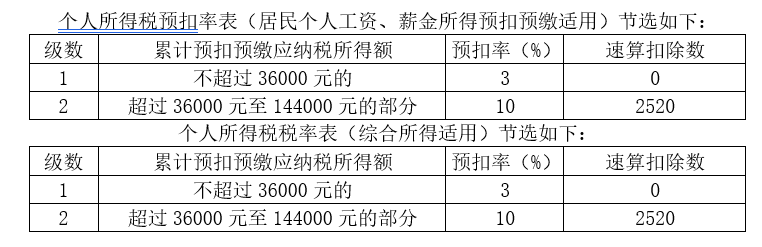

已知:居民个人工资、薪金所得预扣预缴个人所得税时,累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算;住房租金专项附加扣除标准为1500元/月;继续教育专项附加扣除标准为400元/月;小志夫妇约定专项附加扣除均由小志100%扣除。小志取得的全年一次性奖金适用税率为10%,速算扣除数为210。稿酬所得每次收入不超过4000元的,减除费用按800计算;稿酬所得的收入额以收入减除费用后的余额减按70%计算;预扣率为20%。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。

有关2019年12月小志领取工资应预扣预缴的个人所得税额,下列计算列式中,正确的是( )。

(8000×12-5000×12-1500×12-400×12)×3%-363

(8000×12-5000×12-1500×12-400×12)×3%

(8000×12-5000×11-1500×11-400×11)×3%-363

(8000×12-5000×11-1500×11-400×11)×3%

【解析】“8000×12”是“累计收入-累计专项扣除”;“5000×12”是累计减除费用;“1500×12”是累计住房租金专项附加扣除;“400×12”是累计继续教育专项附加扣除;“3%”是适用的预扣率,速算扣除数为0;“363”是累计已预扣预缴的个人所得税税额。

有关小志取得的全年一次性奖金应缴纳的个人所得税额,下列计算列式中,正确的是( )。

48000×10%-210

48000÷12×10%-210

48000×(1-20%)×10%-210

48000÷12×(1-20%)×10%-210

【解析】居民个人2021年12月31日前取得的符合规定的全年一次性奖金,可以选择不并入当年的综合所得,以全年一次性奖金收入除以12个月得到的数额,查找月度税率表确定适用税率和速算扣除数,单独计算纳税。计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。(注意,除以12个月所得商数仅用于查表确定适用税率和速算扣除数,计税时应以全年一次性奖金收入的全额计税)。

有关小志取得的稿酬所得应预扣预缴的个人所得税额,下列计算列式中,正确的是( )。

(2000-800)×20%

(2000-800)×70%×20%

2000×(1-20%)×20%

2000×(1-20%)×70%×20%

【解析】稿酬所得,必须“×70%”,排除选项A、C;预扣预缴,根据具体情况,依法减除费用800或20%,本题每次收入不超过4000元,应减除费用800。

有关小志2019年综合所得应缴纳的个人所得税税额,下列计算列式中,正确的是( )。

[8000×12+2000×(1-20%)-5000×12-1500×12-400×12]×3%

[8000×12+2000×(1-20%)×70%-5000×12-1500×12-400×12]×3%

[8000×12+(2000-800)-5000×12-1500×12-400×12]×3%

[8000×12+(2000-800)×70%-5000×12-1500×12-400×12]×3%

【解析】(1)对劳务报酬所得、稿酬所得和特许权使用费所得而言,预扣预缴时,存在“-800”还是“×(1-20%)”的问题,但计算居民个人综合所得应纳税额时确认的收入额均按“×(1-20%)”处理,排除选项C、D;(2)稿酬所得的收入额减按70%计算,不论预扣预缴时,还是计算居民个人综合所得应纳税额时,该项处理一致,选项B正确,选项A错误。