甲公司为增值税一般纳税人,主要开展咨询和商品销售业务,适用的增值税税率分别为6%和13%,2020年12月发生如下相关经济业务:

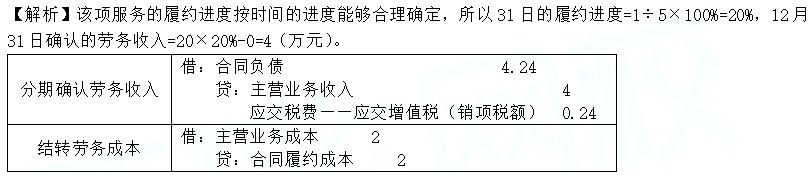

(1)1日,接受乙公司委托为其提供技术咨询服务,签订一项服务期限为5个月、总价款为20万元的咨询服务合同。合同签订时收取合同价款10万元,其余款项于服务期满时一次收取。截止12月31日,甲公司履行合同实际发生劳务成本2万元(均为职工薪酬),估计还将发生劳务成本8万元,履约进度按时间的进度能够合理确定。

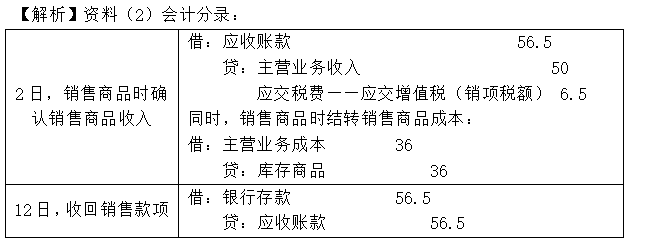

(2)2日,向丙公司销售商品一批,开具的增值税专用发票上注明的价款为50万元,增值税税额为6.5万元,该批商品实际成本为36万元,丙公司于当日收到该批商品并验收入库。12日,收到丙公司支付的全部款项。

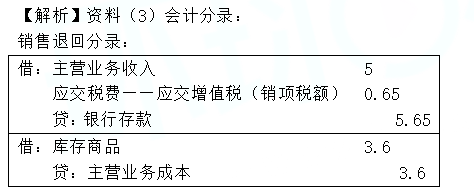

(3)20日,收到丙公司退回当月所购商品中有质量问题的商品,其成本3.6万元。甲公司于当日支付退货款5万元,增值税税额0.65万元,并按规定向丙公司开具了增值税专用发票(红字),退回商品已验收入库。

要求:根据上述资料,不考虑其他因素,分析回答下列小题。(答案中的金额单位用万元表示)

根据资料(1),下列各项中,甲公司提供咨询服务相关会计处理正确的是( )。

签订合同收取款项: 借:银行存款 10 贷:合同负债 10

发生劳务成本: 借:合同取得成本 2 贷:应付职工薪酬 2

签订合同收取款项: 借:银行存款 10 贷:应收账款 10

发生劳务成本: 借:合同履约成本 2 贷:应付职工薪酬 2

根据资料(1),下列各项中,甲公司提供咨询服务相关会计处理表述正确的是( )。

31日确认劳务收入,贷记“主营业务收入”科目4万元

31日确认劳务成本,借记“主营业务成本”科目10万元

31日结转劳务成本,借记“主营业务成本”科目2万元

31日确认劳务收入,贷记“主营业务收入”科目10万元

根据资料(2),下列各项中,甲公司销售商品的会计处理正确的是( )。

2日,销售商品时确认销售商品收入: 借:应收账款 56.5 贷:主营业务收入 50 应交税费——应交增值税(销项税额) 6.5

12日,收回销售款项: 借:银行存款 56.5 贷:应收账款 56.5

12日,收到货款时确认商品销售收入: 借:银行存款 56.5 贷:主营业务收入 50 应交税费——应交增值税(销项税额) 6.5

2日,销售商品时结转销售商品成本: 借:主营业务成本 36 贷:库存商品 36

根据资料(2)和资料(3),下列各项中,甲公司发生销售退回业务相关的会计处理表述正确的是( )。

冲减主营业务收入5万元

冲减当期损益1.4万元

冲减主营业务成本3.6万元

减少银行存款5.65万元

根据资料(1)至资料(3),下列各项中,上述业务对甲公司2019年12月利润表相关项目的影响结果表述正确的是( )。

营业利润增加14.6万元

营业收入增加49万元

营业成本增加34.4万元

营业利润增加15.12万元

营业收入=4[资料(1)咨询收入]+50[资料(2)]-5[资料(3)]=49(万元);

营业成本=2[资料(1)]+36[资料(2)]-3.6[资料(3)]=34.4(万元);

营业利润=营业收入-营业成本=49-34.4=14.6(万元)。